ATRIGA - Conceptos básicos

Sumario

- 1 Resumen del procedimiento de liquidación del ISD

- 2 Resumen del procedimiento de atención telefónica

- 3 Conceptos básicos

- 4 Cálculos

Resumen del procedimiento de liquidación del ISD

|

|

Resumen del procedimiento de atención telefónica

|

|

Atención en la cola de ISD en Delegación de Vigo

- A primera hora de la mañana (7:00), recibimos un correo de analiseinformacion@cixte.es con el listado de llamadas asignadas a la Delegación 54 en ese día. Filtramos las llamadas y nos quedamos con las de Sucesiones y Donaciones.

- El horario asignado para hacer llamadas se distribuye en dos bloques:

- De 10:00 a 11:30 (<- asignamos a este bloque las que en el listado indiquen 9:00)

- De 13:00 a 14:00 (<- asignamos a este bloque las que en el listado indiquen 11:30)

- El horario asignado para hacer llamadas se distribuye en dos bloques:

- A la hora de efectuar las llamadas, pulsaremos en "Quendas" sobre el botón Ver detalle situado a la derecha del texto "Quendas previas hoxe". Una vez dentro, utilizamos el código de 3 dígitos que identifica la cita para localizarla rápidamente.

|

Conceptos básicos

Ajuar doméstico

El artículo 15 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones define el ajuar doméstico[6] como el 3% del importe del caudal relicto del causante, salvo que los interesados asignen a este ajuar un valor superior o prueben fehacientemente su inexistencia o que su valor es inferior al que resulte de la aplicación del referido porcentaje.

|

|

|

|

Caudal hereditario

Según el artículo 11 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, de modo resumido, diremos que se presumirá que forman parte del caudal hereditario[9]:

- a) Modelo D-650 - Epígrafe H, clave A1: Los bienes de todas clases que hubiesen pertenecido al causante de la sucesión hasta 1 año antes de su fallecimiento

- b) Modelo D-650 - Epígrafe H, clave A2: Los bienes y derechos que durante los 3 años anteriores al fallecimiento hubieran sido adquiridos a título oneroso en usufructo por el causante

- c) Modelo D-650 - Epígrafe H, clave A3: Los bienes y derechos que hubieran sido transmitidos por el causante durante los 4 años anteriores a su fallecimiento, reservándose el usufructo de los mismos

- d) Modelo D-650 - Epígrafe H, clave A4: Los valores y efectos depositados

Vivienda habitual

En el concepto de vivienda habitual se incluyen todos los trasteros y hasta 2 plazas de garaje, siempre que estén en el mismo inmueble y se adquieran en el mismo acto

Reducción por vivienda habitual

...

Herencia legítima e intestada

La legítima según el Derecho Civil Gallego (1/4)

La legítima, según el Capítulo V del Título X de la Ley 2/2006, de 14 de junio, de derecho civil de Galicia, se corresponde con 1/4 del haber heriditario que se distribuye del siguiente modo:

Son legitimarios:

- 1.º Los hijos y descendientes de hijos premuertos, justamente desheredados o indignos.

- Constituye la legítima de los descendientes la 1/4 del valor del haber hereditario líquido que, determinado conforme a las reglas de esta sección, se dividirá entre los hijos o sus linajes

- 2.º El cónyuge viudo no separado legalmente o de hecho.

- Si concurriera con descendientes del causante, al cónyuge viudo le corresponde en concepto de legítima el usufructo vitalicio de una 1/4 del haber hereditario

- Si no concurriera con descendientes, el cónyuge viudo tendrá derecho al usufructo vitalicio de 1/2 del capital

La legítima según el Derecho Civil Estatal (1/3)

Si es de aplicación el Derecho Civil Estatal, consideraremos la legítima como 1/3 del haber hereditario

Herencia intestada o ab intestato

AB INTESTATO (art 930..958 Código Civil: Libro tercero, título III, Cap IV, secciones 1, 2, 3)

- Herederos forzosos a partes iguales, en orden excluyente

- 1) Hijos/desc <- OJO! Si Li 2/2006, Respetar la legítima del cónyuge superstite (incluyendo el usufructo de 1/4 del haber hereditario ya que hay descendientes)

- 2) Padres/asc <- OJO! Si Li 2/2006, Respetar la legítima del cónyuge superstite (incluyendo el usufructo de 1/2 del haber hereditario ya que no hay descendientes)

- 3) Cónyuge superstite

- 4) Colaterales hasta 4º

- 5) Estado/CA

Pactos sucesorios

Apartación

La apartación recae íntegramente sobre la legítima, pudiendo recaer sobre el cónyuge o sobre los hijos. De este modo, quien acepte una apartación quedará excluido en la herencia de la porción de la legítima que le correspondería si no hubiese existido la apartación, a cambio de los bienes aceptados

Pacto de mejora

Los pactos de mejora sólo se pueden entregar en vida y a favor de los hijos. Las mejoras se aplican respetando en todo caso la legítima (si la legítima es de 1/4 del haber hereditario, la mejora se encuadra dentro de los otros 3/4)

Legado

Los legados consisten en la adjudicación de bienes concretos a herederos concretos. Los bienes legados formarán parte de la masa hereditaria, pero sólo los recibirán los legatarios en la porción que se indique en el legado.

Usufructo

En Título VI del Libro Segundo del Código Civil tenemos definido jurídicamente el usufructo

|

|

Tributación del usufructo

Según el artículo 11 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, se utilizarán estas reglas para la tributación del derecho de usufructo:

- a) Cálculo del valor del usufructo

- a.1) Valor del usufructo temporal = 2% del valor total de los bienes por cada año, con el límite del 70%

- a.1) Valor del usufructo vitalicio = (89-edad del usufructuario más joven)% del valor total de los bienes, con el límite mínimo del 10%

- b) Cálculo de la nuda propiedad: será el resultado de restarle al valor total de los bienes el valor del usufructo[11]

- c) En la extinción del usufructo se exigirá el impuesto según el título de constitución, aplicando el tipo medio efectivo de gravamen correspondiente a la desmembración del dominio (véase Consolidación de dominio)

Usufructo del cónyuge viudo

En el derecho civil gallego, se incluye en la legítima esta institución en el Capítulo IV del Título X de la Ley 2/2006, de 14 de junio, de derecho civil de Galicia.

|

|

Consolidación de dominio

Clave C (apartación) o clave D (herencia mortis causa)

Fideicomisos

Corrección de liquidaciones

Debemos distinguir dos casos en función de cómo afecta la corrección al resultado de la liquidación:

- Si como resultado de la corrección vamos a incrementar la cuota a ingresar, tendremos que hacer una liquidación complementaria

- Si por el contrario, como resultado de la corrección se reduce la cuota a ingresar, será necesario presentar una rectificación de la liquidación

Liquidación complementaria

Distinguiremos 4 casos en función de la fecha de devengo de la liquidación a corregir y del modo de presentación:

- Si ya ha prescrito[12]

- Si se rellenan los modelos a mano

- Si se rellenan los modelos mediante el ALISe -> hay que rehacer la presentación completa

- Si no ha prescrito

- Si se rellenan los modelos a mano

- Si se rellenan los modelos mediante el ALISe -> hay que rehacer la presentación completa (duplicar si es posible el ALISe inicial)

|

|

Rectificación de una liquidación

En este caso, será necesario presentar la solicitud de rectificación mediante un PR004A en sede.xunta.gal Adicionalmente se puede solicitar, en su caso, la solicitud de ingresos indebidos (modelo) ¿Dónde se presenta esto?¿otro PR004A?

Recargas e intereses de demora

Presentación extemporánea ≤ 12 meses

Los intereses de demora son incompatibles con las recargas los primeros 12 meses. Teniendo en cuenta esto, los cálculos se realizarían así: Si se produce una presentación extemporánea, dentro de los 12 primeros meses aplicamos el artículo 27 de la LGT:

- Se aplican recargas a razón del 1% + 1% por cada mes completo hasta 12 meses

Presentación extemporánea > 12 meses

Si se produce una presentación extemporánea, pasados los 12 primeros meses aplicamos el artículo 27 de la LGT para la recarga y los intereses en función de lo que dicten las leyes de presupuestos generales de cada año:

- Se aplican recargas a razón del 15% + intereses al 3,75% anual

Cálculos

Cálculos básicos del modelo 650

Para los supuestos de herencias en la que el resultado de la autoliquidación sea 0,00 € (exenta), se puede utilizar directamente este Excel de ayuda:

|

|

Cálculos básicos del modelo 651

Para el supuesto de una donación en la que no haya que tener en cuenta cargas, reducciones o deducciones de ningún tipo, se puede utilizar directamente este Excel de ayuda:

|

|

- Este Excel anterior no sería de aplicación si fuese necesario cubrir alguna de estas casillas:

# Casilla Texto casilla 03 Exencións 04 Cargas deducibles 05 Débedas deducibles 22 Acumulacións de doazóns anteriores 24.a Reducción autonómica por adquisición de empresa individual ou participacións 24.b Reducción estatal por adquisición de empresa individual ou participacións 24.c Reducción por patrimonio histórico 24.d Reducción por vivienda habitual 24.e Reducción por explotacións agrarias 24.f Reduccións establecidas na L 19/1995, de Modernización explotaciones agrarias 24.g Outras reduccións 35 Deducción doble imposición internacional 36 Deducción cotas anteriores e outras deduccións

- ↑ Plazo de prescripción: 4 años

- ↑ Si la Administración no se lo comunicase al interesado, éste podrá entender que sus alegaciones fueron estimadas si en el plazo de 6 meses desde el inicio del trámite de audiencia la Administración no ha efectuado una liquidación provisional del impuesto

- ↑ En el trámite de audiencia sólo se indicaban las diferencias detectadas entre la autoliquidación presentada y la liquidación que se entendía correcta. No obstante, en la liquidación propuesta se incluyen además los intereses de demora pertinentes (desde el fin del plazo de presentación del impuesto), ahora que la Administración ya ha resuelto que se ha efectuado una autoliquidación incorrecta

- ↑ El idioma escogido en la centralita sólo vale para escuchar la centralita en el idioma escogido (gallego/castellano), por lo que al atender la llamada nosotros NO sabremos qué opción ha seleccionado previamente el interesado

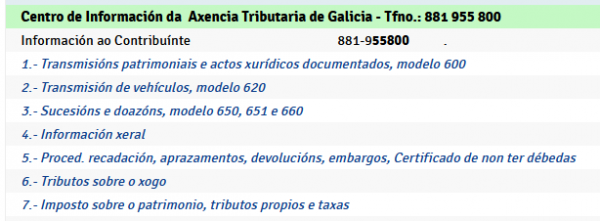

- ↑ Colas existentes:

- ITP -> Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (modelo 600)

- ISD -> Impuesto sobre Sucesiones y Donaciones (modelos 650, 651 y 660)

- VEH -> Transmisión de vehículos (modelo 620)

- INF -> Información general

- REC -> Recaudación (aplazamientos, devoluciones, embargos, certificado de no tener deudas)

- ↑ En gallego el ajuar recibe el nombre de enxoval

- ↑ Primera y segunda o ulteriores viviendas

- ↑ Se excluyen las viviendas alquiladas o destinadas a un una actividad económica

- ↑ También llamado Caudal relicto

- ↑ En el disfrute del usufructo se incluyen los rendimientos que se puedan obtener del bien, como el alquiler por ejemplo

- ↑ En los usufructos vitalicios que, a su vez, sean temporales, la nuda propiedad se valorará aplicando, de las reglas anteriores, aquella que le atribuya menor valor

- ↑ Prescipción en 4 años