ATRIGA - Información telefónica

Sumario

- 1 Consultas de NIVEL 1 (Fácil)

- 1.1 Ámbito de aplicación

- 1.2 Tipos de gravamen (cálculos de cuotas)

- 1.3 Reducción por parentesco

- 1.4 Plazos de presentación

- 1.5 Forma de obtener una valoración

- 1.6 Modelos a presentar y documentación que se debe acompañar

- 1.7 Dónde adquirir los modelos

- 1.8 Formas de presentación

- 1.9 Lugares de presentación

- 1.10 Forma de obtener una cita previa

- 1.11 Formas de pago

- 1.12 Entidades colaboradoras

- 1.13 Colaboradores sociales

- 2 Consultas de NIVEL 2 (Medio)

- 2.1 Explicar beneficios fiscales

- 2.2 Explicar cálculos de límite de patrimonio

- 2.3 Guiar en la cumplimentación de un ALISe

- 2.4 Guiar en la cumplimentación de un modelo en la OVT

- 2.5 Ayudar a presentar una solicitud o documentación asociada

- 2.6 Ayudar a presentar un recurso o una TPC (Tasación Pericial Contradictoria)

- 2.7 Explicar recargos por presentación de declaración extemporánea

- 2.8 Cálculo de intereses de demora o cálculos sobre sanciones

- 3 Consultas de NIVEL 3 (Difícil)

Consultas de NIVEL 1 (Fácil)

Son consultas recurrentes que se contestan de modo automático

Ámbito de aplicación

Obligación de declarar el impuesto ISD

Según el artículo 11 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones , tienen obligación de declarar el impuesto aquellas personas físicas que adquieran bienes y derechos por:

- a) Herencia, legado o cualquier otro título sucesorio (ej. apartación o pacto de mejora)

- b) Donación o cualquier otro negocio gratuito

- c) Seguros sobre la vida cuando el contratante sea persona distinta del beneficiario

|

Ámbito territorial de aplicación

Hay que atenerse a lo que dice el capítulo I de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, con las especialidades recogidas en la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias. En el caso de territorios forales, será además de aplicación la Ley 12/2002, de 23 de mayo, por la que se aprueba el Concierto Económico con la Comunidad Autónoma del País Vasco.

En resumen, el reparto competencial según el territorio es el siguiente:

- En las donaciones de inmuebles, se atenderá al territorio en el que radiquen dichos inmuebles

- En el resto de donaciones, la competencia la determina la residencia habitual del donatario

- En los hechos imponibles mortis causa, la competencia la determina la residencia habitual del causante

|

|

|

|

Escenarios y problemas con DNI / NIE

- 1) DNI antiguo (sin letra):

- Damos de ALTA en PERSO (esto es, en nuesto Censo de Xeito) con el medio de prueba oportuno, esto es, nos facilitan por medios electrónicos el DNI real o algún documento de otro órgano público (véase el certificado de defunción. NUNCA documentos notariales de compraventas u otros, porque también pueden tener errores en cuanto a la legitimación de los intervinientes. Con ello, se consigue habilitar la presentación de DSU o la SUC telemáticos.

- 2) DNI con duplicidad de persona en Xeito

- En este caso, la situación es mucho más compleja porque existen expedientes colgando en ambas personas (algunos exentos, otros con ingreso.. y otros con demás procedimientos). Evidentemente la problemática es interna de nuestro censo, no del ciudadano. Por tanto, si nos adjuntan el DNI real y en vigor empezamos la investigación en la otra persona. Se encuenrta la solución al caso concreto y se traslada la posibilidad de presentación telemática al sujeto pasivo/representante.

- 3) DNI con domicilio fiscal fuera de Galicia

- En este caso, nos solicitan el cambio por Registro acompañado del certificado de empadronamiento de la última residencia. Si ha tenido el mayor tiempo en territorio gallego, se modifica en Xeito y con ello ya pueden presentar telemáticamente.

- 4) DNI no Residentes

- Informamos de la obligatoriedad del NIF(L) que se solicita en la AEAT o NIE (X,Y,Z) a través del Ministerio Interior. Además, del representante obligatorio en territorio español.

Tipos de gravamen (cálculos de cuotas)

En aplicación del artículo 9 del Decreto Legislativo 1/2011, de 28 de julio, por el que se aprueba el texto refundido de las disposiciones legales de la Comunidad Autónoma de Galicia en materia de tributos cedidos por el Estado, el tipo de gravamen dependerá de la operación correspondiente (Herencia/Donación/Seguro de vida), del valor del bien, el GRUPO al que se pertenezca en función del parentesco con el causante y al patrimonio preexistente del sujeto pasivo. Para facilitar su cálculo, se recomienda usar el siguiente Excel:

|

|

|

|

Reducción por parentesco

En aplicación del Decreto Legislativo 1/2011, de 28 de julio, por el que se aprueba el texto refundido de las disposiciones legales de la Comunidad Autónoma de Galicia en materia de tributos cedidos por el Estado. (DOG 20/10/11 y corrección de errores DOG 28/10/11), la reducción por parentesco depende tanto del GRUPO en el que se encuadre el sujeto pasivo por parentesco como por la fecha en la que se produce el hecho imponible. Para simplificar la consulta de la normativa de aplicación en función de la fecha del hecho imponible, se recomienda el uso del siguiente Excel:

|

|

|

|

Plazos de presentación

Regla general en los plazos del ISD

Según la ORDEN de 21 de enero de 2021 por la que se aprueban los diferentes modelos de autoliquidación del impuesto sobre sucesiones y donaciones en la Comunidad Autónoma de Galicia y se regulan el procedimiento y las condiciones para su pago y presentación, así como determinadas obligaciones formales y de suministro de información tributaria. Incluye correcciones de errores de DOG nº 18 de 28/01/2021 y DOG nº 24 de 05/02/2021, en vigor desde el 01/02/2021, se pueden resumir los plazos del siguiente modo:

- Si hay fallecimiento -> 6 meses (herencias mortis causa, legados...)

- Si no hay fallecimiento -> 1 mes (apartaciones, donaciones inter vivos,...)

Pŕorrogas

- Se puede pedir una prórroga para investivar los bienes de la herencia[1], siempre que se solicite antes del 5º mes. La prórroga, en caso de concederse, será de otros 6 meses.

Prescripción

- El plazo general de prescrición es de 4 años a contar desde el fin de plazo de presentación en voluntaria (6 meses)

Plazos para liquidar, según la fecha de notificación

- En periodo voluntario:

- Si la notificación se produce entre el día 1 y el 15 de un mes, el plazo vence el día 20 del mes siguiente

- Si la notificación se produce entre el día 16 y el final de un mes, el plazo vence el día 5 del mes siguiente al siguiente (2 meses después)

- En periodo ejecutivo (1 mes menos de plazo que en voluntaria):

- Si la notificación se produce entre el día 1 y el 15 de un mes, el plazo vence el día 20 de ese mes

- Si la notificación se produce entre el día 16 y el final de un mes, el plazo vence el día 5 del mes siguiente

Domiciliación de pagos

- Para que el banco lo acepte, tienen que faltar más de 5 días hábiles para la fecha de vencimiento

|

|

|

|

Forma de obtener una valoración

La valoración de los bienes es una obligación del sujeto pasivo y debe hacerse de la manera más correcta posible ya que lo que se declare es vinculante[4].Podemos obtener la valoración de un bien de forma presencial o vía web.

Los pasos a seguir son los siguientes:

- Abrimos el navegador y vamos a atriga.gal

- En la barra de menús, pinchamos sobre Tributos de la Comunidad Autónoma

- Seleccionamos el impuesto que corresponda (Sucesiones y Donaciones por ejemplo)

- En el menú laterla de la izquierda, seleccionamos Valoración de bienes. También se puede pinchar sobre el enlace del listado

- Por defecto se nos abre el apartado de valoración de inmuebles. En caso de querer valorar un vehículo usado, seleccionaríamos esta opción en el menú lateral de nuestra izquierda:

- INMUEBLES

- Vía web -> pinchar sobre el enlace de la OV Tributaria - Valoración de Bienes Inmuebles

- Es imprescindible tener la referencia catastral del bien.

- La validez de la valoración obtenida es de 3 meses

- Si el inmueble no puede ser valorado por la vía telemática en virtud de las órdenes que desarollan la comprobación de valores de inmuebles situados en la CA de Galicia, deberá utilizar el sistema presencial

- Presencial -> hacer una solicitud dirigiéndose a la unidad de valoración de la Axencia Tributaria de Galicia que sea competente según la situación del bien.

- La solicitud se puede presentar en la sede de la Xunta utilizando el modelo PR004A (https://sede.xunta.gal -> Trámites -> Solicitude xenérica)

- A la solicitud hay que acompañar

- Formularios: en todo caso ha de presentarse el formulario Solicitud de valoración acompañado de la ficha/s que correspondan según el bien. En las propias fichas se indican otros documentos que será necesario presentar junto con la ficha en su caso.

- Justificante de autoliquidación de tasa. En la web están disponibles los códigos necesarios para cubrir el Modelo A. Autoliquidación de tasas, así como las tasas vigentes en función del bien a valorar. También puede accederse al formulario online de al OVT para la confección online del modelo de autoliquidación de tasas

- Vía web -> pinchar sobre el enlace de la OV Tributaria - Valoración de Bienes Inmuebles

- VEHICULOS USADOS

- Vía web -> pinchar sobre el enlace de la OV Tributaria - Servicio de Valoración de Vehículos usados

- Es muy importante tener a mano la ficha técnica del vehículo delante para poder hacer la valoración, pues hay que cubrir campos como la fecha de primera matriculación, cilindrada (P.1) o potencia en KW[5] (P.2)

- Vía web -> pinchar sobre el enlace de la OV Tributaria - Servicio de Valoración de Vehículos usados

- INMUEBLES

|

Expande para ver los pasos con capturas de pantalla asociadas

Los pasos a seguir son los siguientes:

|

Introducir una valoración en el ALISe

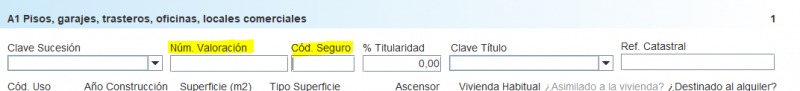

Para introducir una valoración obtenida de la ATRIGA en el ALISe debemos cubrir los campos del siguiente modo:

- En el apartado Num. Valoración introducimos el valor que se encuentra justo debajo del código de barras de la hoja de valoraciones

- En el apartado Cód. Seguro introducimos los 4 primeros valores del CSV que se localiza al final de la hoja de valoraciones

Modelos a presentar y documentación que se debe acompañar

Según la Orde do 21 de xaneiro de 2021 pola que se aproban os diferentes modelos de autoliquidación do imposto sobre sucesións e doazóns na Comunidade Autónoma de Galicia e se regulan o procedemento e as condicións para o seu pagamento e presentación, así como determinadas obrigacións formais e de subministración de información tributaria, se aprueban los siguientes modelos que están en vigor desde el 01/02/2021.

- Modelo D-650: Declaración de bienes (ISD, adquisiciones mortis causa)

- Modelo 650: Autoliquidación sucesiones (ISD) (1 modelo por cada sujeto pasivo)

- Modelo 651: Autoliquidación donaciones (ISD)

- Modelo 660: Declaración de documento sucesorio (ISD) (1 modelo por cada sujeto pasivo)[7]

|

|

Documentación complementaria en Adquisiciones por causa de muerte

- Documentación general (Artículo 9 de la Orden del 21 de enero de 2021)

- En todo caso:

- Modelo 650 y Modelo D-650 que contenga la relación de bienes transmitidos[8]

- En caso de pactos sucesorios se deberá aportar la copia auténtica del documento notarial en el que conste dicha transmisión

- Certificación de defunción del causante

- Certificación del Registro General de Actos de Última Voluntad (información en la página web del Ministerio de Justicia, trámites y gestión personales).

- Testamento o copia autorizada del mismo si lo hubiere y, en su defecto, acta de notoriedad o testimonio judicial de la declaración de herederos, según proceda. Si no estuviera hecha esta declaración, se presentará justificante documental del parentesco señalado en la relación de presuntos herederos recogida en la declaración de los Modelo D-650

- En caso de parejas de hecho, se deberá aportar certificado de estar registrado en el Registro de Parejas de hecho de Galicia en la que conste la fecha de inscripción en dicho registro expresando su voluntad de equiparar sus efectos a los del matrimonio.

- En función de los bienes:

- Contratos de seguro -> certificado expedido por la entidad aseguradora (fecha contratación, beneficiarios, importe a percibir)

- Bienes inmuebles -> título de adquisición + valoración + último IBI (o certificación catastral en su defecto)

- Cuentas bancarias -> certificado expedido por la entidad bancaria (titulares, saldo mayor del último año, saldo actual) + depósitos, acciones, participaciones, Deuda Pública, etc

- Títulos de propiedad -> valor teórico

- Vehículos -> ficha técnica y permiso de circulación + valoración

- Embarcaciones -> hoja de asiento en el Registro de Embarcaciones de Capitanía Marítima o licencia de navegación

- Cargas/Duedas/Gravámenes/Gastos a deducir -> justificación documental de los mismos

- En función del patrimonio preexistente

- En todo caso:

- Documentación en el caso de aplicación de beneficios fiscales Artículo 10 de la Orden del 21 de enero de 2021

|

|

Documentación complementaria en Donaciones

- Documentación general (Artículo 11 de la Orden del 21 de enero de 2021)

- Modelo 651

- Documento en el que se contenga o constate el hecho imponible sujeto a gravamen.

- a) En caso de documentos notariales se deberá presentar copia auténtica del documento notarial.

- b) Si se trata de documentos privados, se presentará el original de los mismos

- Documentación en el caso de aplicación de beneficios fiscales Artículo 12 de la Orden del 21 de enero de 2021

|

|

Dónde adquirir los modelos

Lo primero que hay que saber es que se puede confeccionar online a través del ALISe, no siendo por tanto necesario adquirir el modelo si se pretende realizar una confección/presentación telemática. En caso de que el contribuyente quiera adquirir igualmente los modelos, podemos guiarle a través de la página para que el mismo lo consulte o consultar nosotros por él las Oficinas de distrito hipotecario y estancos autorizados.

La inforamción está disponible en la web de la ATRIGA, y se accede a ella del siguiente modo:

- Abrimos el navegador y vamos a atriga.gal

- En la barra de menús, pinchamos sobre Tributos de la Comunidad Autónoma

- Seleccionamos el impuesto que corresponda (Sucesiones y Donaciones por ejemplo)

- En el menú laterla de la izquierda, seleccionamos Formularios asociados. También se puede pinchar sobre el enlace del listado

- Nos saldrá un listado con los formularios asociados al impuesto seleccionado. Pinchando sobre cualquiera de los modelos podremos consultar las dos opciones disponibles:

- El modelo papel podrá adquirirlo en las Oficinas de distrito hipotecario y estancos autorizados para su venta

- ALISe[11] <- dice que en Oficina virtual tributaria podrá obtener en modelo en pdf válido tanto para la presentación presencial como telemática, pero esto en realidad se refiere sólo a la confección online o con el ALISe

|

Expande para ver los pasos con capturas de pantalla asociadas

La inforamción está disponible en la web de la ATRIGA, y se accede a ella del siguiente modo:

|

Formas de presentación

Modelos asociados al impuesto

La oficina competente vendrá determinada por la operación de que se trate. Consultar Ámbito territorial de aplicación en caso de dudas. La presentación de los modelos asociados al impuesto de sucesiones y donaciones puede realizarse de estos modos:

- Presencialmente:

- Se precisa cita previa para la presentación presencial del impuesto en las delegaciones de la Agencia Tributaria de Galicia, oficinas liquidadoras de distrito hipotecario (A Coruña) u oficinas de distrito hipotecario (en Lugo, Ourense y Pontevedra). Véase Lugares de presentación

- La cita previa es sólo para la presentación, por lo que los modelos deben presentarse ya cubiertos y firmados. Si es preciso algún pago asociado al impuesto, éste debe haberse efectuado antes de la presentación a través de la cita previa.

- Telemáticamente:

- Si dispone de certificado digital o DNI electrónico también puede presentar las autoliquidaciones del impuesto y la documentación telemáticamente:

- Para el Impuesto sobre Sucesiones, a través del programa ALISe (Ayuda a la liquidación del Impuesto de Sucesiones) en la OVTributaria

- Para donaciones, a través de la OVTributaria

- Se aportará la documentación por la aplicación "Presentación de documentación autoliquidaciones"

- Si dispone de certificado digital o DNI electrónico también puede presentar las autoliquidaciones del impuesto y la documentación telemáticamente:

Documentación asociada

Obviando las obligaciones sobre presentación telemática de los colaboradores sociales y los notarios (ver ORDEN de 21 de enero de 2021 por la que se aprueban los diferentes modelos de autoliquidación del impuesto sobre sucesiones y donaciones en la Comunidad Autónoma de Galicia y se regulan el procedimiento y las condiciones para su pago y presentación, así como determinadas obligaciones formales y de suministro de información tributaria. Incluye correcciones de errores de DOG nº 18 de 28/01/2021 y DOG nº 24 de 05/02/2021, en vigor desde el 01/02/2021), se recuerda lo siguiente:

- Telemáticamente:

- A través de la OVTributaria, servicio "Presentación de documentación asociada" en el momento posterior a la presentación[13]

Lugares de presentación

Véase formas de presentación y también Forma de obtener una cita previa para complementar esta información:

|

|

Forma de obtener una cita previa

En principio, la forma de obtener una cita previa (tanto presencial como telefónica) es a través de la paǵina citaprevia.atriga.gal. Será el propio contribuyente el que formalice la solicitud, si bien nosotros le guiaremos en el proceso.

|

|

Forma de obtener una cita previa presencial

Se permitirá solicitar una cita previa presencial para los siguientes trámites:

- a) La presentación de los modelos de autoliquidación (600, 620, 650, 651 y 660).

- El interesado deberá acudir con el modelo cubierto, en su caso, con la cuota tributaria ingresada en una entidad financiera colaboradora y con la documentación adicicional requerida según el impuesto.

- La documentación deberá presentarse sin grapas, clips, espirales, encuadernado o cualquier otro medio que dificulte la digitalización.

- Si la presentación de impuestos se realiza por un tercero distinto al sujeto pasivo, deberá aportar el correspondiente modelo de representación.

- b) Solicitar certificado de ausencia de deudas

- c) Información sobre algún expediente existente o trámite administrativo consecuencia de un procedimiento de gestión o recaudación cuya competencia corresponda a órganos de la Agencia Tributaria de Galicia

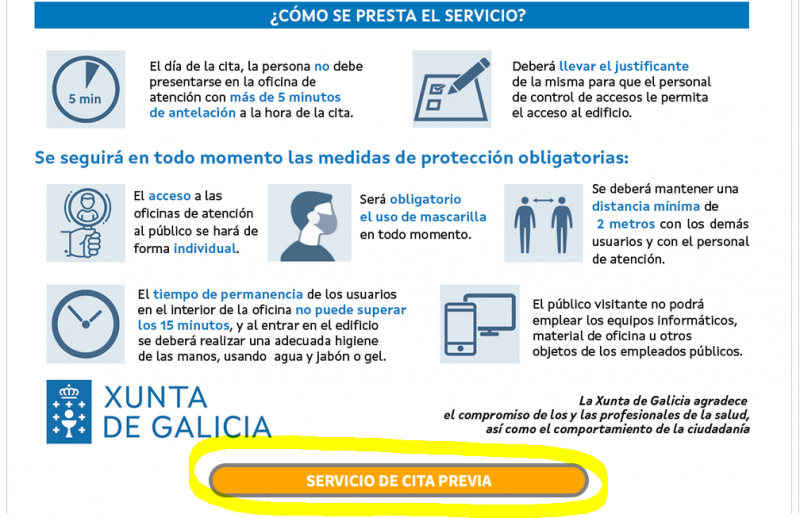

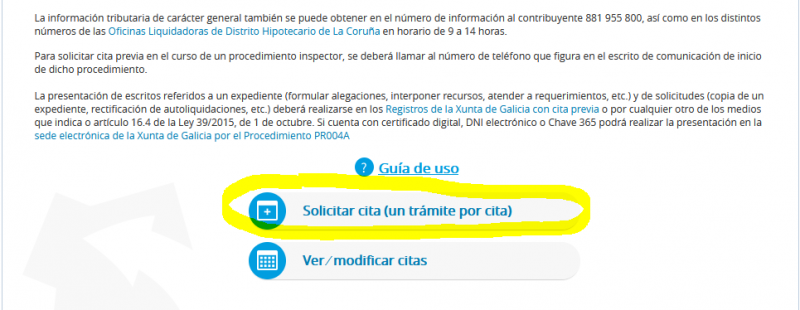

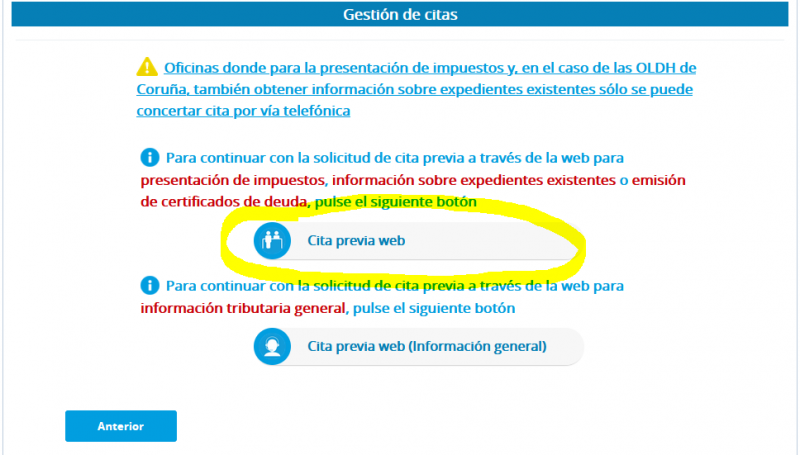

Los pasos a seguir para obtener la cita previa presencial son los siguientes:

- Abrimos el navegador y vamos a atriga.gal

- En la parte derecha de la pantalla hay un icono con el nombre de cita previa (en dispositivos móviles este icono se encuentra al final de la página). Pinchamos sobre él

- Nos dirigmos al final de la página y pulsamos el botón SERVICIO DE CITA PREVIA

- Volvemos a dirigirnos al final de la página y pulsamos sobre el botón Solicitar cita (un trámite por cita)

- En esta pantalla seleccionaremos el tipo de cita que deseamos. Para obtener una cita previa presencial debemos pulsar el botón Cita previa web

- a) Rellenamos los datos del formulario de Datos personales

- b) Seleccionamos la Oficina (primero nos preguntará la provincia y después las oficinas posibles dentro de la provincia). Véase

Lugar de presentación para más información - c) Seleccionamos el trámite.

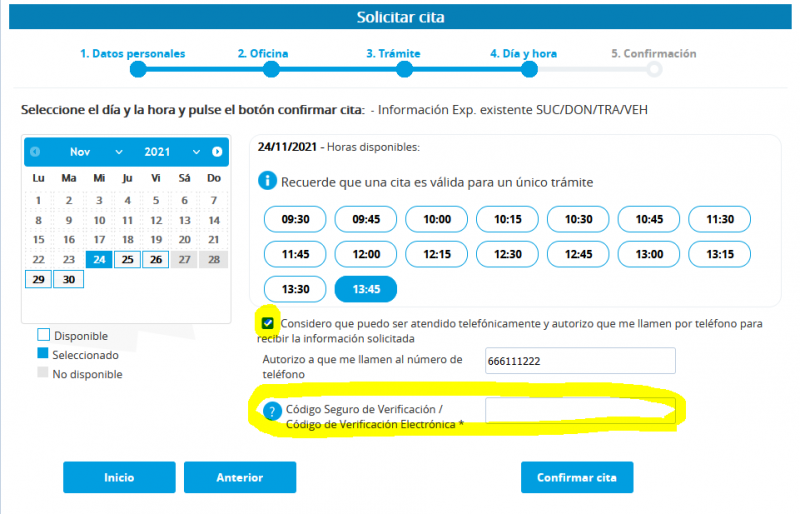

- d) Por último escogemos una fecha/hora de las posibles. Una vez que seleccionemos el día y la hora, aparacerá el botón de Confirmar cita

- Si hemos seleccionado el trámite Información Exp. existente SUC/DON/TRA/VEH será obligatorio identificar el expediente introduciendo un CSV en el campo correspondiente. Asimismo, a la hora de confirmar la cita, nos aparecerá la opción de ser atendidos telefónicamente si lo deseamos.

- Para los expedientes no digitalizados, es decir, anteriores a 2000, no existirá un CSV por lo que se puede rellenar este campo con dieciséis unos: 1111111111111111. En este caso no se permitirá seleccionar la opción telefónica y al cita ha de ser presencial para poder hacer las comprobaciones oportunas.

- Recibiremos un código QR y un email de confirmación

|

Expande para ver los pasos con capturas de pantalla asociadas

Los pasos a seguir para obtener la cita previa presencial son los siguientes:

|

Forma de obtener una cita previa telefónica

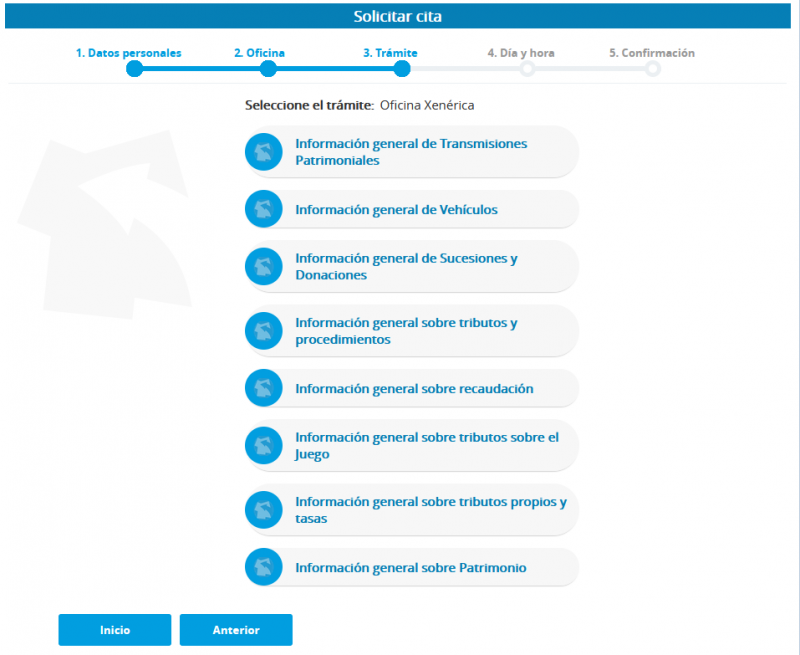

Se permitirá solicitar una cita previa telefónica para los siguientes trámites:

- a) Información tributaria general sobre transmisiones patrimoniales, vehículos, sucesiones, donaciones, recaudación, tributación sobre el juego, tributos propios, tasas y patrimonio.

- b) Información sobre algún expediente existente o trámite administrativo consecuencia de un procedimiento de gestión o recaudación cuya competencia corresponda a órganos de la Agencia Tributaria de Galicia

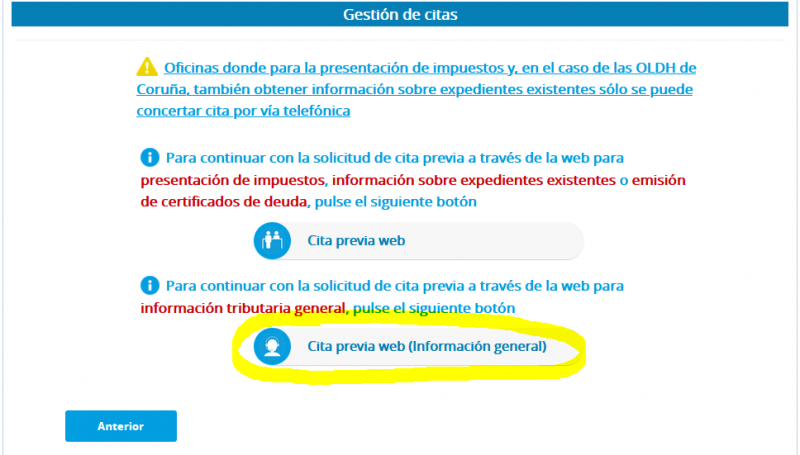

Los pasos a seguir para obtener la cita previa telefónica son los siguientes:

- Abrimos el navegador y vamos a atriga.gal

- En la parte derecha de la pantalla hay un icono con el nombre de cita previa (en dispositivos móviles este icono se encuentra al final de la página). Pinchamos sobre él

- Nos dirigmos al final de la página y pulsamos el botón SERVICIO DE CITA PREVIA

- Volvemos a dirigirnos al final de la página y pulsamos sobre el botón Solicitar cita (un trámite por cita)

- En esta pantalla seleccionaremos el tipo de cita que deseamos. Para obtener una cita previa presencial debemos pulsar el botón Cita previa web (información general)

- a) Rellenamos los datos del formulario de Datos personales

- b) Seleccionamos el trámite

- d) Por último escogemos una fecha/hora de las posibles. Una vez que seleccionemos el día y la hora, aparacerá el botón de Confirmar cita

- Recibiremos un código QR y un email de confirmación

|

Expande para ver los pasos con capturas de pantalla asociadas

Los pasos a seguir para obtener la cita previa telefónica son los siguientes:

|

Formas de pago

Los métodos de pago disponibles pueden variar con el tiempo, por lo que se recomienda ver la última información disponible en atriga.gal. No obstante, resumimos los principales métodos de pago permitidos en la ovt.atriga.gal en el caso de identificarse con Con certificado digital[14]:

- Importe a ingresar telemáticamente: con el importe indicado en esta casilla se iniciará el proceso de pago telemático. Una vez dentro de este método, podremos optar entre 2 tipos de pago:

- Presencial (con NRC)

- Si seleccionamos este método, debemos seleccionar también la entidad del listado en la que efectuaremos el pago. Una vez seleccionada ya podemos pinchar sobre el botón DOCUMENTO DE INGRESO TELEMÁTICO PRESENCIAL, que nos generará el Modelo 717 con el que efectuaremos el pago en el banco

- Una vez efectuado el pago con nuestro Modelo 717, la entidad nos devolverá un NRC

- Ahora que ya tenemos el NRC, volveremos a la ovt.atriga.gal y, dentro del apartado Operacións realizadas, podremos localizar retomar nuestra presentación telemática (que aparecerá como Pendiente Ingreso

- Inidcaremos la fecha de pago y completaremos los 22 dígitos del NRC con los 9 últimos dígitos del NRC obtenidos al realizar el pago en la entidad correspondiente

- Ya podemos finalizar la presentación telemática

- Telemático

- Si seleccionamos este método, debemos seleccionar además si queremos un Cargo en cuenta o un Pago con tarjeta (será neceasario indicar también la entidad del listado en la que efectuaremos el pago con el método seleccionado):

- Cargo en cuenta: MUY IMPORTANTE - el titular de la cuenta/tarjeta tiene que ser el colaborador social si presenta la autoliquidación en nombre de un cliente (en caso de autoliquidación, el titular tiene que ser el sujeto pasivo)

- Para que el cargo en cuenta sea posible, deben faltar más de 5 días hábiles para el vencimiento del plazo

- Al hacerse una domiciliación, el cargo no se efectuará hasta el último día del plazo disponible (esto afecta al desbloqueo de cuentas que formen parte de la herencia, pues mientras no se pague el impuesto no se podrán desbloquear).

- Pago con tarjeta

- Cargo en cuenta: MUY IMPORTANTE - el titular de la cuenta/tarjeta tiene que ser el colaborador social si presenta la autoliquidación en nombre de un cliente (en caso de autoliquidación, el titular tiene que ser el sujeto pasivo)

- Si seleccionamos este método, debemos seleccionar además si queremos un Cargo en cuenta o un Pago con tarjeta (será neceasario indicar también la entidad del listado en la que efectuaremos el pago con el método seleccionado):

- Presencial (con NRC)

- Importe a domiciliar: serán de aplicación las mismas consideraciones que para el pago telemático con Cargo en cuenta, teniendo que ser en todo caso el sujeto pasivo el titular de la cuenta en la que se domicilie

- Importe a aplazar / fraccionar: aunque es preceptivo marcar esta opción en ese supuesto, ello no susituye ni exime al sujeto pasivo de hacer la correspondiente solicitud formal del aplazamieto/fraccionamiento conforme a lo establecido

- Importe de pago con Patrimonio Histórico: aunque es preceptivo marcar esta opción en ese supuesto, ello no susituye ni exime al sujeto pasivo de hacer la correspondiente solicitud de pago con Patrimonio Histórico conforme a lo establecido

|

|

Cómo pagar a cuenta del fallecido

Para poder hacer la presentación telemática de una sucesión liquidando el impuesto con cargo a la cuenta del fallecido (que estará bloqueada mientras no se presente el impuesto), hay que hacer lo siguiente:

- En el formulario de pago, cubrimos el apartado Importe de la deuda reconocida y hacemos la Presentación telemática

- Al hacer esto, obtenemos un CSV que identifica nuestra presentación

- Seguimos los pasos para obteber una cita previa presencial con el Departamento de Recaudación (Recaudación. Expediente existente), usando el CSV para identificarlo

- Cuando acudamos a la cita, solicitaremos la correspondiente carta de pago en la cuenta del fallecido.

|

|

|

|

Entidades colaboradoras

Pago presencial

El listado de entidades colaboradoras es diferente si lo que queremos pagar es una tasa, una multa o una liquidación (ver Pagamentos en la web de la ATRIGA para más información). A continuación se indica el enlace que nos interesa en ISD, que es el pago de liquidaciones notificadas y autoliquidaciones:

Pago telemático

El listado de entidades colaboradoras disponibles depende del modelo a liquidar y del modo de acceso en su caso. Para facilitar la consulta, está disponible un cuadro actualizado que se puede consultar a través de este enlace:

- Entidades colaboradoras para el pago telemático (Para autoliquidaciones y liquidaciones notificadas es necesario acceder CON certificado digital)

|

|

|

Expande para ver los pasos con capturas de pantalla asociadas

Los pasos a seguir consultar las formas de pago admitidas en función del pago a realizar son los siguientes:

|

Colaboradores sociales

Requisitos para poder actuar como Colaborador Social en ATRIGA

Para el uso de la Oficina Virtual en la opción COLABORADORES SOCIALES es necesario disponer de alguno de los certificados expedidos por las autoridades certificadoras admitidas por la Consellería de Hacienda y Administración Pública. Para obtenerlo es necesario seguir los trámites indicados en la web:

Los pasos a seguir consultar las trámites necesarios para poder operar como colaborador social son los siguientes:

- Abrimos el navegador y vamos a atriga.gal

- En la parte inferior de la página hay un botón grande con el texto Información ao contribuínte. Pinchamos sobre él

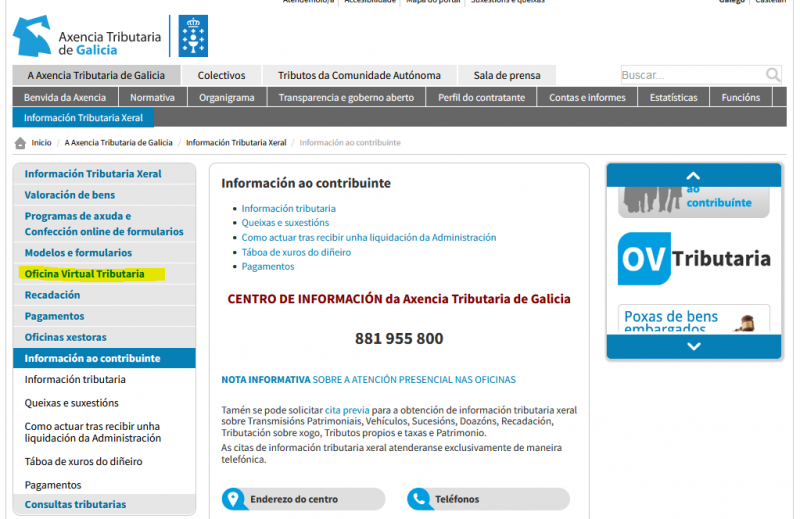

- En el menú de la izquierda seleccionamos Oficina Virtual Tributaria

- Se nos despliegan justo debajo de donde acabamos de pinchar 2 opciones. Pulsamos sobre Cómo acceder á Oficina Virtual como Colaborador Social ou Usuario Autorizado?

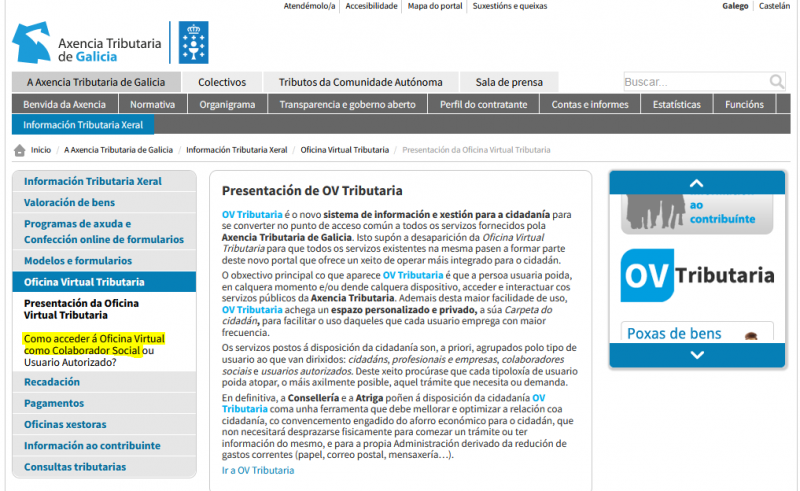

- Llegamos a una página en dónde se explican ambos casos. Pinchamos sobre el enlace COLABORADOR SOCIAL

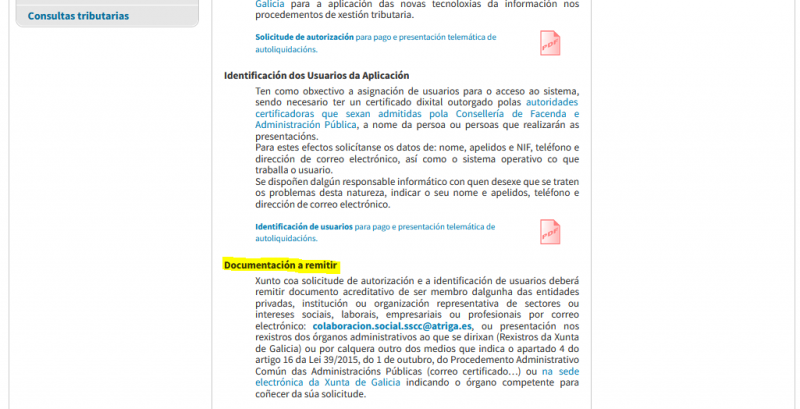

- Es interesante leer la página entera, pero ahora nos interesa el apartado Documentación a remitir, en la que nos explica qué y cómo hay que presentar

- Desde la solicitud (si todo es correcto), se suele tardar muy poco para que el perfil de colaborador social esté operativo (aproximadamente 24h)

|

Expande para ver los pasos con capturas de pantalla asociadas

Los pasos a seguir consultar las trámites necesarios para poder operar como colaborador social son los siguientes:

|

Consultas de NIVEL 2 (Medio)

Son consultas que requiere un poco de análisis del caso particular, que pueden requerir la consulta de la norma o de las guías, pero que se pueden contestar ese momento.

Explicar beneficios fiscales

Beneficios fiscales en el caso de adquisiciones mortis causa

Las reducciones vigentes están recogidas en la sección 1ª del Capítulo II del Decreto Legislativo 1/2011, de 28 de julio, por el que se aprueba el texto refundido de las disposiciones legales de la Comunidad Autónoma de Galicia en materia de tributos cedidos por el Estado:

- En las adquisiciones por causa de muerte, incluidas las de los beneficiarios de pólizas de seguros de vida, por razón de parentesco con el causante, se aplicará la reducción que corresponda de las incluidas en los siguientes grupos:

- a) Grupo I: adquisiciones por descendientes y adoptados menores de 21 años, 1.000.000 de euros, más 100.000 euros por cada año menos de 21 que tenga el causahabiente, con límite de 1.500.000 euros.

- b) Grupo II: adquisiciones por descendientes y adoptados de 21 años o más, cónyuges, ascendientes y adoptantes, 1.000.000 euros.

- c) Grupo III: adquisiciones por colaterales de segundo grado por consanguinidad, 16.000 euros; resto de colaterales de segundo grado, colaterales de tercer grado y ascendientes y descendientes por afinidad, 8.000 euros.

- d) Grupo IV: en las adquisiciones por colaterales de cuarto grado, grados más distantes y extraños, no habrá lugar a reducción.

- En las adquisiciones por causa de muerte, incluidas las de los beneficiarios de pólizas de seguros de vida, se aplicará la siguiente reducción:

- a) Reducción de 150.000 euros a los contribuyentes que tengan la consideración legal de personas discapacitadas, con un grado de minusvalía igual o superior al 33% e inferior al 65%, de acuerdo con el baremo al que se refiere el artículo 148 del texto refundido de la Ley general de la Seguridad Social, aprobada por Real Decreto legislativo 1/1994, de 20 de junio.

- b) Reducción del 100% de la base imponible a los contribuyentes pertenecientes a los grupos I y II a que hace referencia el apartado dos anterior, con arreglo a la normativa anteriormente citada, que acrediten un grado de minusvalía igual o superior al 65%, siempre que el patrimonio preexistente del contribuyente no exceda 3.000.000 de euros.

- c) Reducción de 300.000 euros para los contribuyentes que, con arreglo a la normativa anteriormente citada, acrediten un grado de minusvalía igual o superior al 65% y no tengan derecho a la reducción señalada en la letra anterior.

- Cuando en la base imponible de una adquisición mortis causa se integren indemnizaciones satisfechas por las administraciones públicas a las personas herederas de los afectados por el síndrome tóxico, se practicará una reducción del 99% sobre los importes percibidos, con independencia de las otras reducciones que procedan, teniendo la misma carácter retroactivo, y siendo, por tanto, de aplicación con independencia tanto de la fecha del devengo del impuesto como del reconocimiento y pago de la indemnización.

- Será de aplicación el mismo porcentaje de reducción, y con el mismo carácter, en las prestaciones públicas extraordinarias por actos de terrorismo percibidas por los herederos.

- 1. Cuando en la base imponible de una adquisición mortis causa esté incluido el valor de la vivienda habitual del causante, y la adquisición corresponda a sus descendientes o adoptados, ascendientes o adoptantes y colaterales, por consanguinidad, se practicará una reducción con un límite de 600.000 euros y se aplicará el porcentaje de reducción que corresponda en función del valor real total del inmueble:

- Hasta 150.000,00 euros --------> 99%

- De 150.000,01 a 300.000,00€ ---> 97%

- Más de 300.000,00 -------------> 95%

- Cuando la adquisición corresponda al cónyuge, la reducción será del 100 % del valor en la base imponible, con un límite de 600.000 euros.

- En caso del pariente colateral, este habrá de ser mayor de 65 años y será necesaria la convivencia con el causante durante los dos años anteriores al fallecimiento.

- A los efectos previstos en este apartado, se entenderá que la última vivienda habitual en la que se residió no pierde tal carácter cuando el causante, por circunstancias físicas o psíquicas, se haya trasladado para recibir cuidados a un centro especializado o a vivir con los familiares incluidos en el grupo de parentesco que da derecho a obtener la reducción.

- 2. Las personas adquirentes deberán mantener la vivienda adquirida durante los cinco años siguientes al devengo del impuesto, salvo que dentro de dicho plazo falleciese la persona adquirente o transmitiese la vivienda en virtud de pacto sucesorio con arreglo a lo previsto en la Ley de derecho civil de Galicia.

- En caso de que se produjese la venta de la vivienda durante el indicado plazo y la totalidad de su importe se reinvierta en la adquisición de una vivienda ubicada en Galicia que constituya o vaya a constituir la vivienda habitual de la persona adquirente, no se perderá la reducción solicitada.

- 3. Cuando por un mismo transmitente se produjese la transmisión de varias viviendas habituales en uno o en varios actos, por causa de muerte o por pactos sucesorios, únicamente se podrá practicar la reducción por una sola vivienda habitual.

- En los casos en que en la base imponible de una adquisición mortis causa esté incluido el valor de una empresa individual o de un negocio profesional, o de participaciones en entidades o de derechos de usufructo sobre estos, se practicará una reducción del 99 % del mencionado valor cuando concurran las siguientes circunstancias:

- a) Que el centro principal de gestión de la empresa o del negocio profesional, o el domicilio fiscal de la entidad, se encuentre situado en Galicia y se mantenga durante los cinco años siguientes a la fecha del devengo del impuesto.

- b) Que, en la fecha del devengo del impuesto, a la empresa individual, al negocio profesional o a las participaciones les sea aplicable la exención regulada en el número 8 del artículo 4 de la Ley 19/1991, de 6 de junio, del impuesto sobre el patrimonio. A estos efectos, la participación del sujeto pasivo en el capital de la entidad debe ser:

- b.1) Con carácter general, del 50 % como mínimo, ya sea de forma individual o conjuntamente con su cónyuge, ascendientes, descendientes o colaterales de hasta el sexto grado de la persona fallecida, ya tenga su origen el parentesco en la consanguinidad, en la afinidad o en la adopción.

- b.2) Del 5 % computado de forma individual, o del 20 % conjuntamente con su cónyuge, ascendientes, descendientes o colaterales de hasta el sexto grado del fallecido, ya tenga su origen el parentesco en la consanguinidad, en la afinidad o en la adopción, cuando se trate de participaciones en entidades que tengan la consideración de empresas de reducida dimensión de acuerdo con el dispuesto en el artículo 101 de la Ley 27/2014, de 27 de noviembre, del impuesto sobre sociedades.

- En caso de que tan sólo se tenga derecho parcial a la exención regulada en el número 8 del artículo 4 de la Ley 19/1991, de 6 de junio, del impuesto sobre el patrimonio, también será aplicable, en la misma proporción, esta reducción.

- c) Que la adquisición corresponda al cónyuge, descendientes o adoptados, ascendientes o adoptantes y colaterales, por consanguinidad hasta el tercer grado inclusive, del causante.

- d) Que la persona adquirente mantenga lo adquirido y cumpla los requisitos de la exención del impuesto sobre el patrimonio durante los cinco años siguientes al devengo del impuesto de acuerdo con el establecido en los apartados anteriores de este artículo, salvo que dentro de dicho plazo fallezca la persona adquirente o transmita la adquisición en virtud de pacto sucesorio conforme a lo previsto en la Ley de derecho civil de Galicia.

- e) Que la empresa individual o la entidad viniera ejerciendo efectivamente las actividades de su objeto social durante un período superior a los dos años anteriores al devengo del impuesto.

- 1. En los casos en que en la base imponible de una adquisición mortis causa esté incluido el valor de una explotación agraria ubicada en Galicia o de derechos de usufructo sobre esta, se practicará una reducción del 99 % del mencionado valor cuando concurran las siguientes circunstancias:

- a) Que en la fecha de devengo el causante o su cónyuge tengan la condición de persona agricultora profesional.

- b) Que la adquisición corresponda al cónyuge, descendientes o adoptados, ascendientes o adoptantes y colaterales, por consanguinidad o afinidad, hasta el cuarto grado incluido, de la persona causante.

- c) Que la persona adquirente mantenga en su patrimonio la explotación agraria durante los cinco años siguientes al devengo del impuesto, salvo que dentro de dicho plazo fallezca la persona adquirente o transmita la explotación en virtud de pacto sucesorio conforme a lo previsto en la Ley de derecho civil de Galicia.

- d) Que la explotación agraria hubiera venido realizando, efectivamente, actividades agrarias y la persona agricultora profesional haya mantenido tal condición durante un periodo superior a los dos años anteriores al devengo del impuesto.

- 2. Cuando en la base imponible de una adquisición mortis causa esté incluido el valor de elementos de una explotación agraria ubicada en Galicia o de derechos de usufructo sobre estos, se practicará una reducción del 99 % del mencionado valor cuando concurran las siguientes circunstancias:

- a) Que la adquisición corresponda al cónyuge, descendientes o adoptados, ascendientes o adoptantes y colaterales, por consanguinidad o afinidad, hasta el cuarto grado incluido, de la persona causante.

- b) Que las personas adquirentes o sus cónyuges tengan la condición de personas agricultoras profesionales en cuanto a la dedicación de trabajo y procedencia de rentas y sean bienes titulares de una explotación agraria a la cual estén afectos los elementos que se transmiten o bien personas socias de una sociedad agraria de transformación, cooperativa de explotación comunitaria de la tierra o sociedad civil que sea titular de una explotación agraria a la que estén afectos los elementos que se transmiten. La condición de persona agricultora profesional deberá tenerse en la fecha de devengo del impuesto o adquirirse en el plazo de un año, contado desde el día siguiente a la fecha de devengo.

- El incumplimiento de los requisitos y de las condiciones establecidas conlleva la pérdida del beneficio fiscal, y el contribuyente deberá ingresar la cantidad derivada del beneficio fiscal junto con los intereses de demora. A estos efectos, el sujeto pasivo deberá practicar la correspondiente autoliquidación y presentarla en el plazo de un mes, contado desde el momento en que se incumplan los requisitos.

- c) Que la persona adquirente mantenga los elementos adquiridos afectos a la explotación agraria durante los cinco años siguientes al devengo del impuesto, salvo que dentro del citado plazo fallezca la persona adquirente o transmita los elementos en virtud de pacto sucesorio de acuerdo con lo previsto en la Ley de derecho civil de Galicia.

- d) Que la explotación agraria hubiera venido realizando, efectivamente, actividades agrarias y la persona agricultora profesional haya mantenido tal condición durante un periodo superior a los dos años anteriores al devengo del impuesto.

- 3. Cuando en la base imponible de una adquisición mortis causa esté incluido el valor de fincas rústicas ubicadas en Galicia o de derechos de usufructo sobre estas, se practicará una reducción del 99 % del mencionado valor cuando dichas fincas sean transmitidas en el plazo de seis meses por el adquirente mortis causa a quien tenga la condición de persona agricultora profesional en cuanto a la dedicación de trabajo y procedencia de rentas y sean bien titulares de una explotación agraria a la cual queden afectos los elementos que se transmiten o bien personas socias de una sociedad agraria de transformación, cooperativa de explotación comunitaria de la tierra o sociedad civil que sea titular de una explotación agraria a la que queden afectos los elementos que se transmiten. La transmisión podrá realizarse también directamente a estas últimas sociedades o al Banco de Tierras de Galicia, con los mismos requisitos de plazos señalados anteriormente. El tiempo de afectación de las fincas o derechos transmitidos no podrá ser inferior a cinco años.

- A estos efectos, se equipara la transmisión a la cesión por cualquier título que permita al cesionario la ampliación de su explotación agraria. También se tendrá derecho a la reducción si las fincas están ya cedidas a la fecha de devengo y si dicha cesión se mantiene en las condiciones señaladas anteriormente.

- Será necesario que la explotación agraria adquirente hubiera venido realizando, efectivamente, actividades agrarias y la persona agricultora profesional haya mantenido tal condición durante un periodo superior a los dos años anteriores al devengo del impuesto.

- 4. (Suprimido)

- 1. Cuando en la base imponible de una adquisición mortis causa estuviere incluido el valor de fincas rústicas de dedicación forestal situadas en terrenos incluidos en la Red gallega de espacios protegidos, y siempre que la adquisición corresponda al cónyuge, descendientes o adoptados, ascendientes o adoptantes y colaterales, por consanguinidad o afinidad, hasta el cuarto grado incluido, de la persona causante, se practicará una reducción del 95 % del mencionado valor.

- Las personas adquirentes deberán mantener las fincas adquiridas durante los cinco años siguientes al devengo del impuesto, salvo que dentro de dicho plazo fallezca la persona adquirente o las transmita en virtud de pacto sucesorio conforme a lo previsto en la Ley de derecho civil de Galicia.

- 2. En los casos en que en la base imponible de una adquisición mortis causa estuviere incluido el valor de fincas rústicas, se practicará una reducción del 99 % del mencionado valor cuando concurran las siguientes circunstancias:

- a) Que la adquisición corresponda al cónyuge, descendientes o adoptados, ascendientes o adoptantes y colaterales, por consanguinidad o afinidad, hasta el cuarto grado incluido, de la persona causante.

- b) Que las fincas rústicas adquiridas no se encuentren en situación de abandono o, si lo están, cambie esa situación en el plazo de un año desde la adquisición.

- c) Que se mantengan las fincas adquiridas al margen de una situación de abandono durante, al menos, un plazo de cinco años desde su adquisición o desde el momento en que cambió dicha situación de abandono, salvo que el adquirente fallezca dentro de este plazo.

- A los efectos de la reducción prevista en este número 2, se entenderá por fincas rústicas las que se correspondan con el suelo rústico definido como tal en el artículo 31 de la Ley 2/2016, de 10 de febrero, del suelo de Galicia.

- En caso de que sobre el suelo rústico exista una construcción que no esté afecta a una explotación agraria en funcionamiento, la reducción no se extenderá a la parte de la base liquidable que se corresponda con el valor de dicha construcción y del suelo sobre el que se asienta, salvo que en el plazo máximo de un año desde que tuvo lugar la adquisición de las fincas rústicas se incorporen a polígonos agroforestales, proyectos de aldeas modelo o agrupaciones de gestión conjunta previstos en la Ley 11/2021, de 14 de mayo, de recuperación de la tierra agraria de Galicia, o bien dichas fincas ya hayan estado adheridas a alguno de estos instrumentos en el momento en que tuvo lugar la adquisición mortis causa. En ese caso, la reducción sí comprenderá el valor de las construcciones que existan sobre las fincas y del suelo sobre el que se asienten.

- Una vez finalizado el plazo de un año sin que haya tenido lugar la incorporación a que se refiere el párrafo anterior, en el plazo de un mes el adquirente deberá presentar una autoliquidación complementaria, incorporando a la base liquidable el 99 % del valor de las construcciones y del suelo sobre el que se asientan e ingresando la cuantía que resulte de ella y los correspondientes intereses de demora.

- Asimismo, a los efectos de calificar la situación de abandono de una finca rústica se atenderá a la definición de «tierra agroforestal en situación de abandono» prevista en el artículo 4 de la Ley 11/2021, de 14 de mayo, de recuperación de la tierra agraria de Galicia.

- Cuando en la base imponible de una adquisición mortis causa estén incluidas parcelas forestales que formen parte de la superficie de gestión y comercialización conjunta de producciones que realicen agrupaciones de propietarios forestales dotadas de personalidad jurídica, se practicará una reducción del 99% del valor de dichas parcelas siempre que se mantenga la propiedad por el plazo, contenido en los estatutos sociales, que reste para el cumplimiento del compromiso de la agrupación de permanencia obligatoria en la gestión conjunta de las parcelas.

- Para la aplicación de esta reducción se deberán acompañar a la declaración del impuesto los justificantes expedidos por la consellería competente en materia de medio rural que acrediten la inclusión de dichas parcelas en la agrupación de propietarios forestales.

- 1. En las adquisiciones mortis causa por hijos e hijas y por descendientes de cualquier tipo de bien, destinado a la constitución o adquisición de una empresa o negocio profesional, se establece una reducción del 95 % de la base imponible del impuesto sobre sucesiones y donaciones, con un límite de 118.750 euros. En caso de que el/la causahabiente acredite un grado de discapacidad igual o superior al 33 %, el límite será de 237.500 euros.

- Este límite es único y se aplica en el caso de una o varias adquisiciones mortis causa, siempre que sean a favor de la misma persona, provengan de uno o de distintos ascendientes.

- Por constitución de una empresa o negocio profesional se entenderá el inicio del ejercicio de una actividad económica por una persona física o por medio de una de las entidades a que se refiere el artículo 35.4 de la Ley 58/2003, general tributaria, o la constitución de cualquier forma de sociedad que tenga por objeto la realización de una actividad económica, siempre que el número de socios y socias o partícipes no sea superior a cinco, salvo en el caso de sociedades laborales o sociedades cooperativas.

- A efectos de la aplicación de la reducción, se entenderá producida la constitución cuando se cause alta por primera vez en el censo de empresarios/as, profesionales y retenedores/as como consecuencia de lo establecido en el artículo 3.2.a) del Real decreto 1065/2007, de 27 de julio, por el que se aprueba el Reglamento general de las actuaciones y de los procedimientos de gestión e inspección tributaria. En el caso de personas jurídicas societarias o entidades a que se refiere el artículo 35.4 de la Ley 58/2003, general tributaria, los socios o partícipes deben ser personas físicas que no estén o estén con anterioridad de alta en el citado censo.

- Por adquisición de una empresa o negocio profesional se entenderá la adquisición del pleno dominio de un conjunto patrimonial de bienes y derechos afectos al ejercicio de una actividad económica o la adquisición del pleno dominio de acciones o participaciones que permitan el control de una sociedad, sin que pueda considerarse como tal la adquisición de elementos aislados.

- Para determinar si existe actividad económica y si un elemento patrimonial está afecto a una actividad económica, habrá que estar a lo dispuesto en el impuesto sobre la renta de las personas físicas, sin que la reducción sea de aplicación en ningún caso a la actividad de arrendamiento de inmuebles ni cuando la actividad principal sea la gestión de un patrimonio mobiliario o inmobiliario, de acuerdo con lo dispuesto en el artículo 4.8.º Dos.a) de la Ley 19/1991, de 6 de junio, del impuesto sobre el patrimonio.

- 2. Para la aplicación de la reducción han de cumplirse los siguientes requisitos:

- a) La suma de la base imponible total menos el mínimo personal y familiar a efectos del impuesto sobre la renta de las personas físicas del/la causahabiente, correspondiente al último periodo impositivo, cuyo plazo reglamentario de declaración estuviese concluido en la fecha del devengo de la primera transmisión hereditaria, no podrá ser superior a 30.000 euros. En la misma fecha, y conforme a las reglas de valoración establecidas en el impuesto sobre el patrimonio, el patrimonio neto del/la causahabiente no podrá superar el importe de 250.000 euros, excluida su vivienda habitual.

- b) La aceptación de la transmisión hereditaria ha de formalizarse en escritura pública, en la que se exprese la voluntad de que, si es dinero, se destine a la constitución o adquisición de una empresa o negocio profesional, y si es un bien de otra naturaleza, se afecte a esa actividad. No podrá aplicarse la reducción si esta declaración no consta en el documento público, ni tampoco en el caso de que se hagan rectificaciones del documento a fin de subsanar su omisión, salvo que se hagan dentro del periodo voluntario de autoliquidación del impuesto.

- c) La constitución o adquisición de la empresa o del negocio profesional debe producirse en el plazo de seis meses, a contar desde la fecha de formalización de la aceptación de la transmisión hereditaria. En caso de haber varias, el plazo se computará desde la fecha de la primera. La reducción no se aplicará a las transmisiones hereditarias de dinero posteriores a la constitución o adquisición de la empresa o del negocio profesional, salvo en los supuestos de pago aplazado o financiación ajena para la constitución o adquisición de la empresa o del negocio profesional que tuviese lugar en los cuarenta y dos meses anteriores a la transmisión hereditaria, siempre que se hubiese acreditado que en el plazo de seis meses el importe del dinero se destinó al pago del precio pendiente o a la cancelación total o parcial del crédito. En caso de que se tratara de bienes distintos de dinero, la afectación de dicho bien a la actividad debe producirse en el plazo de seis meses, a contar desde la constitución o adquisición de la empresa o del negocio profesional, y deberá mantenerse por un plazo de cuatro años desde la afectación. No se entenderá que se incumple este requisito si el bien se cambia por otro de igual o superior valor.

- d) El centro principal de gestión de la empresa o del negocio profesional, o el domicilio fiscal de la entidad, debe encontrarse ubicado en Galicia y mantenerse durante los cuatro años siguientes a la fecha del devengo del impuesto.

- e) En este periodo de cuatro años se deberán formalizar y mantener un contrato laboral y a jornada completa, con una duración mínima de un año y con alta en el régimen general de la Seguridad Social, con personas con residencia habitual en Galicia distintas del/la contribuyente que aplique la reducción y de los socios y socias o partícipes de la empresa o del negocio profesional, salvo en el caso de sociedades laborales y sociedades cooperativas.

- f) Durante el mismo plazo deberán mantenerse la actividad económica y el nivel de inversión que se tome como base de la reducción.

Documentación adicional a presentar con el Modelo 650

Artículo 10 de la Orden del 21 de enero de 2021

No suposto de aplicarse as reducións na base impoñible que se indican a continuación, xunto coa documentación exixida no Artículo 9 de la Orden del 21 de enero de 2021, deberá achegar a seguinte:

- a) Certificación ou resolución expedida polo órgano competente onde se acredite o grao de discapacidade e a data de efectos desta.

- Se a Comunidade Autónoma de Galicia é competente para a súa expedición, non será precisa a súa achega.

- b) En caso de pensionistas da Seguridade Social cunha pensión de incapacidade permanente total, absoluta ou grande invalidez recoñecida e pensionistas de clases pasivas cunha pensión de xubilación ou retiro por incapacidade permanente para o servizo ou inutilidade recoñecida, deberá achegar xustificante documental do recoñecemento das devanditas pensións.

- c) En caso de persoas cuxa incapacidade sexa declarada xudicialmente así como nos casos de dependencia severa e gran dependencia, sempre que estas últimas situacións fosen recoñecidas polo órgano competente, de acordo co establecido no artigo 28 da Lei 39/2006, do 14 de decembro, de promoción da autonomía persoal e atención ás persoas en situación de dependencia, deberase achegar copia do documento xudicial ou certificación do órgano competente, respectivamente, salvo que neste último caso o competente para a súa expedición sexa a Comunidade Autónoma de Galicia, nese caso non será precisa a súa achega.

- a) Sentenza xudicial que recoñeza o pagamento de indemnizacións aos afectados pola síndrome tóxica.

- b) Resolución administrativa ditada ao abeiro da Lei 29/2011, do 22 de setembro, de recoñecemento e protección integral ás vítimas do terrorismo.

- Certificado de contratos de seguros de cobertura de falecemento onde consten os contratos vixentes en que figuraba como asegurada a persoa falecida e con que entidade aseguradora (seguros de vida con cobertura de falecemento e seguros de accidentes que cubran a continxencia da morte do asegurado) expedido polo Rexistro Xeral de Actos de Última Vontade (Rexistro Civil).

- No suposto previsto na disposición transitoria cuarta da Lei 29/1987, do 18 de decembro, do imposto sobre sucesións e doazóns, deberase achegar certificación da compañía de seguros onde conste que o contrato de seguro foi subscrito con anterioridade ao 16 de xaneiro de 1987.

- a) Copia da autoliquidación ou liquidación onde conste a cota que se reducirá, así como xustificación de realizar o seu pagamento, salvo que figure en poder da Atriga.

- b) Relación onde se identifiquen os bens e, se é o caso, xustificante documental da substitución dos bens transmitidos por primeira vez por outros do mesmo valor que integren o caudal hereditario das seguintes ou ulteriores transmisións.

- No caso de parente colateral maior de 65 anos, certificado de empadroamento deste ou documento onde conste a súa residencia nos dous anos anteriores ao falecemento.

- a) Contrato de traballo da persoa ou persoas contratadas, acompañado da xustificación da súa comunicación aos servizos públicos de emprego.

- b) Nóminas ingresadas e xustificación dos pagamentos da cotización na Seguridade Social (TC-1 e TC-2).

- c) Contratos de arrendamento e identificación dos arrendatarios.

- a) Balance de situación da sociedade a data de devindicación, así como o último balance pechado e do último balance aprobado con anterioridade á data de devindicación sempre que a situación patrimonial da sociedade non sufrise variacións significativas entre a data deste balance e a de devindicación, o que deberán indicar.

- b) Memoria da sociedade do exercicio anterior á devindicación do imposto.

- c) Escritura de constitución e estatutos da sociedade e, se é o caso, das modificacións sociais ata a data de devindicación.

- d) Certificación da participación no capital social do causante ou doador e, se procede, do cónxuxe, dos descendentes, dos ascendentes ou dos colaterais ata o sexto grao do transmitente, tanto por consanguinidade ou adopción como por afinidade, así como a valoración da devandita participación.

- e) Certificado da entidade que acredite as funcións de dirección que realizaba na entidade o causante ou o doador ou o membro do grupo de parentesco que exerce estas funcións.

- f) Certificación das remuneracións do causante ou doador ou, se procede, do membro do grupo de parentesco, polas funcións de dirección na entidade, referido ao ano da transmisión e ao ano precedente, así como certificación do réxime en que se atopa incluída a dita persoa na Seguridade Social.

- a) Declaración xenérica de ben de interese cultural, ou

- b) Copia da declaración individual como ben de interese cultural, ou

- c) Certificación da Administración local onde se atope situado o ben que acredite que está incluído no recinto dun conxunto histórico, ten asignado un nivel de protección integral, está incluído no catálogo adxunto ao plan municipal e ten unha antigüidade igual ou superior a 50 anos.

- a) No caso previsto no artigo 7.cinco do texto refundido das disposicións legais da Comunidade Autónoma de Galicia aprobado polo Decreto lexislativo 1/2011, do 28 de xullo.

- Certificación expedida polo órgano competente que acredite:

- 1º. No caso de explotacións agrarias, que o causante ou o seu cónxuxe ten a condición de persoa agricultora profesional e o período de duración durante o cal mantivo tal condición. E que os bens ou dereitos transmitidos constitúen unha explotación agraria.

- 2º. No caso de bens afectos a explotacións agrarias, que o adquirente ou o seu cónxuxe ten a condición de persoa agricultora profesional e o período de duración durante o cal mantivo tal condición. Así como que o adquirente ou o seu cónxuxe, na data de devindicación, sexa titular dunha explotación agraria ou persoa socia dunha sociedade agraria de transformación, cooperativa de explotación comunitaria da terra ou sociedade civil titular dunha explotación agraria a que están afectos os elementos transmitidos.

- 3º. No caso de predios rústicos transmitidos no prazo de 6 meses polo habente causa, que o adquirente teña a condición de persoa agricultora profesional e o período de duración durante o cal mantivo tal condición. Así como que o adquirente é titular dunha explotación agraria ou persoa socia dunha sociedade agraria de transformación, cooperativa de explotación comunitaria da terra ou sociedade civil titular dunha explotación agraria a que están afectos os elementos transmitidos.

- b) No caso de aplicación das reducións pola adquisición de explotacións agrarias e predios rústicos previstas na Lei 19/1995, do 4 de xullo, de modernización de explotacións agrarias.

- Certificación expedida polo órgano competente que acredite, segundo os casos, que:

- 1º. O transmitente é titular dunha explotación agraria prioritaria.

- 2º. O adquirente é titular doutra explotación que sexa prioritaria e que non se altera a condición de prioritaria por esta adquisición ou que alcance esta consideración como consecuencia da adquisición.

- 3º. O adquirente é o cónxuxe supérstite do transmitente ou é un agricultor novo ou un asalariado agrario e a transmisión realízase nos cinco anos seguintes á súa primeira instalación.

- 4º. Coa adquisición complétase baixo un só linde a superficie suficiente para constituír unha explotación prioritaria.

- 5º. Coa adquisición complétase baixo un só linde o cincuenta por cento, polo menos, da superficie dunha explotación cuxa renda unitaria de traballo estea dentro dos límites establecidos para efectos de concesión de beneficios fiscais para as explotacións prioritarias.

- 6º. Os bens ou dereitos transmitidos constitúen unha explotación agraria ou unha parte desta na data de transmisión.

Beneficios fiscales en el caso de donaciones inter vivos

Las reducciones vigentes están recogidas en la sección 2ª del Capítulo II del Decreto Legislativo 1/2011, de 28 de julio, por el que se aprueba el texto refundido de las disposiciones legales de la Comunidad Autónoma de Galicia en materia de tributos cedidos por el Estado:

- En las donaciones a hijos y descendientes de dinero destinado a la adquisición de su vivienda habitual se aplicará una reducción del 95% de la base imponible del impuesto, siempre que se cumplan los siguientes requisitos:

- a) La persona donataria deberá ser menor de 35 años o mujer víctima de violencia de género. En el primer caso debe tratarse de la adquisición de su primera vivienda habitual. En el segundo, no debe ser titular de otra vivienda.

- b) El importe de la donación no podrá sobrepasar los 60.000 euros. Este límite es único y se aplica tanto en el caso de una sola donación como en el caso de donaciones sucesivas, siempre que se otorgasen a favor de la misma persona donataria, provengan de uno o de distintos ascendientes. En caso de que el importe de la donación o donaciones a que se refiere este artículo sobrepasase esta cantidad, no habrá derecho a reducción alguna.

- c) La suma de la base imponible total menos el mínimo personal y familiar a efectos del IRPF del donatario, correspondiente al último periodo impositivo, cuyo plazo reglamentario de declaración estuviese concluido a la fecha del devengo de la primera donación, no podrá ser superior a 30.000 euros.

- d) La donación ha de formalizarse en escritura pública en la que se exprese la voluntad de que el dinero donado se destine a la adquisición de la vivienda habitual de la persona donataria. En caso de los menores de 35 años habrá de constar también que se trata de su primera vivienda habitual. Esta declaración de voluntad habrá de ser simultánea a la donación.

- e) La persona donataria deberá adquirir una vivienda ubicada en Galicia en los seis meses siguientes a la donación. En caso de haber varias donaciones, el plazo se computará desde la fecha de la primera donación. La reducción no se aplicará a donaciones de dinero posteriores a la compra de la vivienda, salvo en los supuestos de adquisición con precio aplazado o financiación ajena, siempre que se acreditase que el importe del dinero donado se destina al pago del precio pendiente o a la cancelación total o parcial del crédito, con el plazo, límites y requisitos establecidos en los apartados anteriores, salvo en la forma de computar el plazo de seis meses, que se hará para cada donación.

- f) La acreditación de la situación de violencia de género se hará según lo dispuesto en la Ley 11/2007, de 27 de julio, gallega para la prevención y el tratamiento integral de la violencia de género.

- En los casos de transmisión de participaciones inter vivos de una empresa individual o de un negocio profesional o de participaciones en entidades, se aplicará una reducción en la base imponible, para determinar la base liquidable, del 99 % del valor de adquisición, siempre que concurran las siguientes condiciones:

- a) Que la persona donante tenga 65 años o más o se encuentre en situación de incapacidad permanente en grado de absoluta o grande invalidez.

- b) Que, si la persona donante viene ejerciendo funciones de dirección, deje de ejercer y percibir remuneraciones por el ejercicio de dichas funciones en el plazo de un año desde el momento de la transmisión.

- A estos efectos, no se entenderá comprendida entre las funciones de dirección la mera pertenencia al consejo de administración de la sociedad.

- c) Que el centro principal de gestión de la empresa o del negocio profesional, o el domicilio fiscal de la entidad, se encuentre situado en Galicia y que se mantenga durante los cinco años siguientes a la fecha del devengo del impuesto.

- d) Que, en la fecha del devengo del impuesto, a la empresa individual, al negocio profesional o a las participaciones les sea aplicable la exención regulada en el número 8 del artículo 4 de la Ley 19/1991, de 6 de junio, del impuesto sobre el patrimonio. A estos efectos, la participación del sujeto pasivo en el capital de la entidad debe ser:

- d.1) Con carácter general, del 50 % como mínimo, ya sea de forma individual o conjuntamente con su cónyuge, ascendientes, descendientes o colaterales de hasta el sexto grado, ya tenga su origen el parentesco en la consanguinidad, en la afinidad o en la adopción.

- d.2) Del 5 % computado de forma individual, o del 20 % conjuntamente con su cónyuge, ascendientes, descendientes o colaterales de hasta el sexto grado, ya tenga su origen el parentesco en la consanguinidad, en la afinidad o en la adopción, cuando se trate de participaciones en entidades que tengan la consideración de empresas de reducida dimensión de acuerdo con lo dispuesto en el artículo 101 de la Ley 27/2014, de 27 de noviembre, del impuesto sobre sociedades.

- En caso de que tan sólo se tenga derecho parcial a la exención regulada en el número 8 del artículo 4 de la Ley 19/1991, de 6 de junio, del impuesto sobre el patrimonio, también será de aplicación, en la misma proporción, esta reducción.

- e) Que la adquisición corresponda al cónyuge, descendientes o adoptados y colaterales, por consanguinidad hasta el tercer grado inclusive, de la persona donante.

- f) Que la persona adquirente mantenga lo adquirido y cumpla los requisitos de la exención del impuesto sobre el patrimonio durante los cinco años siguientes al devengo del impuesto de acuerdo con lo establecido en los apartados anteriores de este artículo, salvo que dentro de dicho plazo fallezca la persona adquirente o transmita la adquisición en virtud de pacto sucesorio conforme a lo previsto en la Ley de derecho civil de Galicia. En el supuesto de que la persona donante no dejase de ejercer y percibir remuneraciones por el ejercicio de las funciones de dirección en el plazo del año a que se refiere la letra b) no será tenida en cuenta para determinar el grupo de parentesco a los efectos del cumplimiento en la persona adquirente de los requisitos de ejercicio de funciones directivas y remuneraciones por dicho ejercicio.

- g) Que la empresa individual o la entidad viniera ejerciendo efectivamente las actividades de su objeto social durante un período superior a los dos años anteriores al devengo del impuesto.

- En los casos de transmisiones de participaciones inter vivos de una explotación agraria o fincas rústicas ubicadas en Galicia o de derechos de usufructo sobre estas, se aplicará una reducción en la base imponible, para determinar la base liquidable, del 99 % del valor de adquisición, siempre y cuando concurran las siguientes condiciones:

- a) Que la persona donante tenga 65 o más años o esté en situación de incapacidad permanente en grado de absoluta o gran invalidez.

- b) Que a la fecha del devengo la persona donante tenga la condición de agricultora profesional y haya perdido tal condición como consecuencia de la donación.

- c) Que la adquisición corresponda al cónyuge, descendientes o adoptados, ascendientes o adoptantes y colaterales, por consanguinidad o afinidad, hasta el cuarto grado incluido, de la persona donante.

- d) Que la persona adquirente mantenga en su patrimonio la explotación agraria o finca rústica y su condición de agricultora profesional durante los cinco años siguientes al devengo del impuesto, salvo que dentro de dicho plazo falleciera la persona adquirente o transmitiera la explotación en virtud de pacto sucesorio de conformidad con lo previsto en la Ley de derecho civil de Galicia.

- e) Que la explotación agraria hubiera venido realizando, efectivamente, actividades agrarias y la persona agricultora profesional haya mantenido tal condición durante un periodo superior a los dos años anteriores al devengo del impuesto.

- En caso de los hechos imponibles contemplados en el apartado a) del artículo 3.1 de la Ley 29/1987, de 18 de diciembre, del impuesto sobre sucesiones y donaciones, en los que no se produjese el fallecimiento del transmitente, los requisitos para la aplicación de la reducción por la adquisición de bienes y derechos afectos a una actividad económica, de participaciones en entidades y de explotaciones agrarias serán los establecidos para las adquisiciones inter vivos.

- Cuando en la base imponible de una adquisición lucrativa inter vivos estén incluidas parcelas forestales que formen parte de la superficie de gestión y comercialización conjunta de producciones que realicen agrupaciones de propietarios forestales dotadas de personalidad jurídica, se practicará una reducción del 99% del valor de dichas fincas siempre que se mantenga la propiedad por el plazo, contenido en los estatutos sociales, que reste para el cumplimiento del compromiso de la agrupación de permanencia obligatoria en la gestión conjunta de las parcelas.

- Para la aplicación de esta reducción se deberá acompañar a la declaración del impuesto los justificantes expedidos por la consellería competente en materia de medio rural que acrediten la inclusión de dichas fincas en la agrupación de propietarios forestales.

- 1. En las donaciones a hijos e hijas y descendientes de cualquier tipo de bien, destinado a la constitución o adquisición de una empresa o negocio profesional, se establece una reducción del 95 % de la base imponible del impuesto sobre sucesiones y donaciones, con un límite de 118.750 euros. En caso de que la persona que recibe la donación acredite un grado de discapacidad igual o superior al 33 %, el límite será de 237.500 euros.

- Este límite es único y se aplica tanto en el caso de una sola donación como en el caso de donaciones sucesivas, siempre que se otorguen a favor de la misma persona, provengan de uno o de distintos ascendientes.

- Por constitución de una empresa o negocio profesional se entenderá el inicio del ejercicio de una actividad económica por una persona física o por medio de una de las entidades a que se refiere el artículo 35.4 de la Ley 58/2003, general tributaria, o la constitución de cualquier forma de sociedad que tenga por objeto la realización de una actividad económica, siempre que el número de socios y socias o partícipes no sea superior a cinco, salvo en el caso de sociedades laborales y sociedades cooperativas.

- A efectos de la aplicación de la reducción, se entenderá producida la constitución cuando se cause alta por primera vez en el censo de empresarios/as, profesionales y retenedores/as como consecuencia de lo establecido en el artículo 3.2.a) del Real decreto 1065/2007, de 27 de julio, por el que se aprueba el Reglamento general de las actuaciones y de los procedimientos de gestión e inspección tributaria. En el caso de personas jurídicas societarias o entidades a que se refiere el artículo 35.4 de la Ley 58/2003, general tributaria, los socios y socias o partícipes deben ser personas físicas que no estén o estén con anterioridad de alta en el citado censo.

- Por adquisición de una empresa o negocio profesional se entenderá la adquisición del pleno dominio de un conjunto patrimonial de bienes y derechos afectos al ejercicio de una actividad económica o la adquisición del pleno dominio de acciones o participaciones que permitan el control de una sociedad, sin que pueda considerarse como tal la adquisición de elementos aislados.

- Para determinar si existe actividad económica y si un elemento patrimonial está afecto a una actividad económica, habrá que estar a lo dispuesto en el impuesto sobre la renta de las personas físicas, sin que la reducción sea de aplicación en ningún caso a la actividad de arrendamiento de inmuebles ni cuando la actividad principal sea la gestión de un patrimonio mobiliario o inmobiliario, de acuerdo con lo dispuesto en el artículo 4.8.º Dos.a) de la Ley 19/1991, de 6 de junio, del impuesto sobre el patrimonio.

- 2. Para la aplicación de la reducción han de cumplirse los siguientes requisitos:

- a) La suma de la base imponible total menos el mínimo personal y familiar a efectos del impuesto sobre la renta de las personas físicas de la persona que recibe la donación, correspondiente al último periodo impositivo, cuyo plazo reglamentario de declaración estuviese concluido en la fecha del devengo de la primera donación, no podrá ser superior a 30.000 euros. En la misma fecha, y conforme a las reglas de valoración establecidas en el impuesto sobre el patrimonio, el patrimonio neto de este no podrá superar el importe de 250.000 euros, excluida su vivienda habitual.

- b) La aceptación de la transmisión ha de formalizarse en escritura pública, en la que se exprese la voluntad de que, si es dinero, se destine a la constitución o adquisición de una empresa o negocio profesional, y si es un bien de otra naturaleza, se afecte a esa actividad. No podrá aplicarse la reducción si esta declaración no consta en el documento público, ni tampoco en el caso de que se hagan rectificaciones del documento a fin de subsanar su omisión, salvo que se hagan dentro del periodo voluntario de autoliquidación del impuesto.

- c) La constitución o adquisición de la empresa o del negocio profesional debe producirse en el plazo de seis meses, a contar desde la fecha de formalización de la donación. En caso de haber varias donaciones, el plazo se computará desde la fecha de la primera donación. La reducción no se aplicará a las donaciones de dinero posteriores a la constitución o adquisición de la empresa o del negocio profesional, salvo en los supuestos de pago aplazado o financiación ajena para la constitución o adquisición de la empresa o del negocio profesional que tuviese lugar en los cuarenta y dos meses anteriores a la donación, siempre que se hubiese acreditado que en el plazo de seis meses el importe del dinero se destinó al pago del precio pendiente o a la cancelación total o parcial del crédito. En caso de que se tratara de bienes distintos de dinero, la afectación de dicho bien a la actividad debe producirse en el plazo de seis meses, a contar desde la constitución o adquisición de la empresa o del negocio profesional, y deberá mantenerse por un plazo de cuatro años desde la afectación. No se entenderá que se incumple este requisito si el bien se cambia por otro de igual o superior valor.

- d) El centro principal de gestión de la empresa o del negocio profesional, o el domicilio fiscal de la entidad, debe encontrarse ubicado en Galicia y mantenerse durante los cuatro años siguientes a la fecha del devengo del impuesto.

- e) En este periodo de cuatro años se deberán formalizar y mantener un contrato laboral y a jornada completa, con una duración mínima de un año y con alta en el régimen general de la Seguridad Social, con personas con residencia habitual en Galicia distintas del/la contribuyente que aplique la reducción y de los socios y socias o partícipes de la empresa o del negocio profesional, salvo en el caso de sociedades laborales o sociedades cooperativas.

- f) Durante el mismo plazo deberán mantenerse la actividad económica y el nivel de inversión que se tome como base de la reducción.

- En los casos en que en la base imponible de una adquisición lucrativa inter vivos esté incluido el valor de fincas rústicas, se practicará una reducción del 99 % del mencionado valor cuando concurran las siguientes circunstancias:

- a) Que la adquisición corresponda al cónyuge, descendientes o adoptados, ascendientes o adoptantes y colaterales, por consanguinidad o afinidad, hasta el cuarto grado incluido, de la persona donante.

- b) Que la adquisición se formalice en escritura pública.

- c) Que las fincas rústicas adquiridas no estén en situación de abandono o, si lo están, cambie esa situación en el plazo de un año desde la adquisición.

- d) Que se mantengan las fincas adquiridas al margen de una situación de abandono durante, al menos, un plazo de cinco años desde su adquisición o desde el momento en que cambió dicha situación de abandono, salvo que el adquirente fallezca antes de dicho plazo.

- A los efectos de esta reducción se entenderá por fincas rústicas las que se correspondan con el suelo rústico definido como tal en el artículo 31 de la Ley 2/2016, de 10 de febrero, del suelo de Galicia.

- En caso de que sobre el suelo rústico exista una construcción que no esté afecta a una explotación agraria en funcionamiento, la reducción no se extenderá a la parte de la base liquidable que se corresponda con el valor de dicha construcción y del suelo sobre el que se asienta, salvo que en el plazo máximo de un año desde que tuvo lugar la adquisición de las fincas rústicas se incorporen a polígonos agroforestales, proyectos de aldeas modelo o agrupaciones de gestión conjunta previstos en la Ley 11/2021, de 14 de mayo, de recuperación de la tierra agraria de Galicia, o bien dichas fincas ya hayan estado adheridas a alguno de estos instrumentos en el momento en que tuvo lugar la adquisición lucrativa inter vivos. En ese caso, la reducción sí comprenderá el valor de las construcciones que existan sobre las fincas y del suelo sobre el que se asienten.

- Una vez finalizado el plazo de un año sin que haya tenido lugar la incorporación a que se refiere el párrafo anterior, en el plazo de un mes el adquirente deberá presentar una autoliquidación complementaria, incorporando a la base liquidable el 99 % del valor de las construcciones y del suelo sobre el que se asientan e ingresando la cuantía que resulte de ella y los correspondientes intereses de demora.